Cet article fait partie des archives de WebRankInfo : certes, il est ancien, mais complet et détaillé pour son époque. Si vous cherchez d'autres informations, faites une recherche sur le site ou participez au forum. Contactez-moi si besoin.

Cette introduction a connu quelques difficultés, notamment à cause de la manière choisie par la société "Google Inc." pour entrer sur le marché, mais aussi face aux différentes critiques et rumeurs qui ont entouré son entrée sur le marché boursier.

C'est pourquoi, dans ce dossier, nous allons relater et expliquer les péripéties et le succès de l'introduction en Bourse de cette start-up créée en 1998.

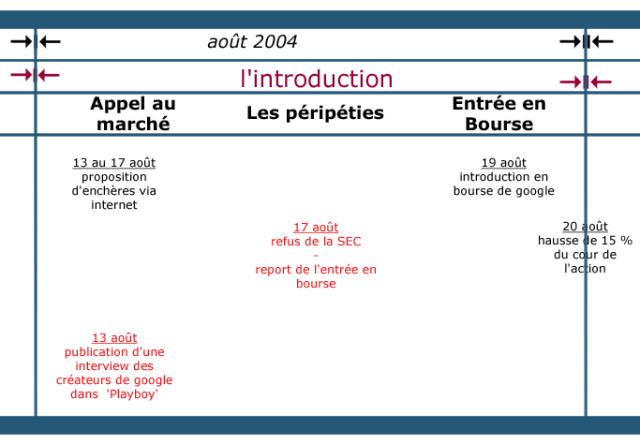

Nous allons retracer les différentes phases de l'entrée en Bourse de la société Google Inc. Pour cela, nous suivrons un plan chronologique subdivisé en trois parties décrites sur la frise ci-dessous :

1. Le juste avant

Nous allons étudier les différentes phases préliminaires du processus de l'introduction en Bourse. Cette première étape s'étale d'octobre 2003 à juillet 2004. Notre exposé se subdivisera en deux parties : les rumeurs, et l'annonce officielle. Une attention particulière sera portée à l'étude du prospectus.

Les rumeurs

- Mai 2003 : Google recrute un spécialiste en investissement comme directeur général Lise Bayer.

- Octobre 2003 : Le " financial times " prédit une prochaine introduction en Bourse de Google au travers d'un dossier complet et très précis sur l'entreprise.

- 27 octobre 2003 : Google montre une politique d'investissement en rachetant Sprinks, un leader mondial dans le marché des liens publicitaires sur le Web.

- Décembre 2003 : Google modifie le système de classement de ses pages Web, refoulant ainsi les grandes enseignes commerciales vers le bas des pages de recherche. Cette modification aura permis de valoriser les emplacements publicitaires situés en haut de page.

- Janvier 2004 : Washington Post recense un ensemble de rumeurs s'étalant sur un grand nombre de sites et annonçant l'entrée prochaine de Google en Bourse. A cet effet, le site ipo.google.com a été réservé.

- Mars 2004 : Google confirme sa politique d'extension en lançant " local.google.com " un site spécialisé dans les recherches par régions et par villes disposant de son propre système de publicités.

- 2 avril 2004 : Google lance Gmail, un service de messagerie électronique, qui annonce une lutte ouverte contre ses principaux concurrents Yahoo et MSN.

- Avril 2004 : Google entreprend une campagne juridique pour reprendre google.ru, campagne soldée par un succès, puisque qu'elle permettra au moteur de recherche de récupérer le nom de domaine le 15 avril.

L'annonce

- 26 avril : La SEC oblige Google à publier ses résultats financiers avant le 30 avril.

- 29 avril : Google annonce son entrée en Bourse en même temps que ses résultats financiers. De plus, il annonce par une lettre ouverte que son processus de cotation en Bourse se voudra le plus démocratique possible permettant au particulier d'avoir un plus gros poids face aux banques et qu'il favorisera des investissements sur du long terme.

- 21 juin : Google revoit les modalités de son IPO. En effet, des modifications substantielles sont apportées à propos d'une délocalisation possible de certains services de la firme.

- 7 juillet : Yahoo et la " bulle Internet " annonce des prévisions décevantes malgré le fait que ces sociétés aient réalisées des bénéfices. En effet, pour la première fois, elles annoncent que la période estivale est néfaste pour leurs affaires, ce qui entraîne une baisse des actions " Internet " de 17 %. Le contexte de l'introduction en Bourse du moteur de recherche s'annonce morose.

- 19 juillet : La SEC accuse Google d'avoir oublié de déclarer une part d'actions et de stock-options distribuées à ses employés depuis 2001. Google avoue et propose aussitôt un rachat des titres à leur prix de vente soit 20 % de leur valeur effective.

- 26 juillet : Google annonce les modalités de son IPO. En effet, le moteur prévoit de mettre en vente 24,64 millions d'actions (soit 10 % des actions de l'entreprise) pour un prix de vente situé entre $ 120 et $ 135. Ce qui constitue une surélévation du prix réel de la valeur de l'entreprise pour certains analystes.

- Lundi 10 août : Le moteur de recherche revoit le volume d'actions mis sur le marché de 24,64 à 25,7 millions, soit une différence de 2,7 millions d'actions entièrement reversées à Yahoo pour régler un problème de contentieux dû à une utilisation illégale d'un des ses brevets.

Résumé du prospectus d'entrée en bourse

Description des différents types d'actions

Il existe deux types d'actions :

- la classe A : ce type d'action donne

- le droit d'élire les 3 directeurs de " Google Inc. ",

- droit à 10 votes pour chaque action achetée.

- la classe B : ce type d'action donne

- le droit d'élire les 3 directeurs de " Google Inc. ",

- droit à un vote par action achetée.

Le volume d'actions de classe B est beaucoup plus important que celui de la classe A.

Répartition des actions dans l'entreprise

L'entreprise a mis en vente plus de 271 220 000 parts d'actions. Ces actions sont réparties comme suit :

- 9 % des parts sont détenues par les fonds d'investissement " Sequoia Capital " et " KPCB Holdings Inc ". Les deux sociétés possèdent chacune près de 24 000 000 parts

- Sergei Brin et Larry Page possèdent chacun au alentour de 39 000 000 parts, soit 14 % de l'ensemble

- Une autre partie des actions est réservée aux employés.

Le principe d'enchère

Le prix de vente de l'action et le volume d'actions mis sur le marché seront fixés après un appel à l'enchère d'une durée d'environ une semaine. Durant cette période, des personnes habilitées pourront faire des offres pour une quantité d'actions par paquet de cinq. Par personnes habilitées, nous voulons dire seulement des personnes inscrites électroniquement sur des sites spécialisés, comme par exemple le site de la banque " Morgan Stanley & Co. Incorporated " et possédant un " bidder ID ". Ce dernier signifie littéralement " numéro d'offreur ", et grâce à lui, les utilisateurs pourront participer aux enchères. Enfin, les offres ne pourront être effectuées que sur le territoire américain.

Ensuite, quand les enchères seront fermées. La société décidera du nombre d'actions mis sur le marché. Suivant ces chiffres, il sera possible de savoir si l'enchère réalisée a été prise en compte ou non.

Valorisation de l'entreprise

Google entend utiliser les fonds récoltés pour :

- augmenter son capital et pouvoir faire face à la concurrence,

- faire l'acquisition de services Web supplémentaires,

- financer l'achat de nouvelles technologies.

Coût de l'entrée en Bourse

Les divers frais d'entrée en Bourse de Google s'élèvent à $ 4 800 000. Ces frais incluent ceux de la SEC pour s'être chargée de la gestion de l'IPO, ceux du NASD pour l'intégration de l'action " GOOG " à son service, le paiement de taxes à l'état américain, et diverses dépenses liées à la création, la diffusion et à l'archivage du prospectus.

En particulier, les taxes et dépenses diverses comptent pour plus de 84 % des coûts de l'entrée en Bourse. La rémunération de la SEC et du NASD compte pour 8 % des frais

Facteur risque

Les risques liés à la concurrence

Google est en concurrence directe avec Microsoft et Yahoo sur le marché des moteurs de recherche. Ces deux géants possèdent beaucoup plus de ressources, à la fois humaines et financières. Dans le cas du géant de Redmond, le nombre d'employés est vingt fois plus important que celui de Google. De plus, la société Microsoft a accès à de grosses liquidités, ce qui facilite le rachat d'entreprises ou les investissements dans des nouvelles technologies.

Yahoo et Microsoft possèdent un historique plus important et un réseau de services qui lui permet de conserver une grosse masse de clients. Enfin, Microsoft a annoncé la création d'un service de recherche intégré à Windows. Ce service pourrait lui rapporter une très grosse part de marché. Cependant, il est possible que Google soit sollicité pour des opérations de sous-traitance par ces deux multinationales.

Les risques directs

Les risques vont surtout jouer sur le service de publicité de Google. En effet, les navigateurs Internet pourraient bloquer les messages de publicités de la compagnie. De plus, des spammeurs pourraient simuler des clics sur les services " AdSense " de Google, ainsi, la réputation de l'entreprise en serait fortement endommagée et les investisseurs perdraient confiance. Enfin, la loi américaine pourrait forcer la censure de certaines pages, ce qui réduirait l'étendue des services offerts aux clients.

Un risque plus général existe à cause des possibilités de piratage. Les principales techniques de piratage consistent en une saturation du site " google.com " par l'envoie d'un très grands nombre de requêtes de recherche pendant un petit laps de temps.

2. L'introduction en Bourse

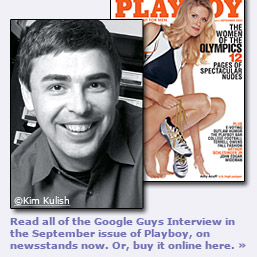

Nous allons étudier l'introduction en elle-même. Cette deuxième étape s'étend du 13 au 19 août 2004. Une attention particulière sera portée à l'étude du système d'enchères de Google : " l'adjudication à la hollandaise ", ainsi qu'à l'interview du magazine " Playboy ".

Appel au marché

13 août : Google ouvre officiellement les enchères pour son titre. Ce système d'achat se fonde sur une adjudication à la hollandaise : un système d'enchère datant du XIIème siècle et inventé aux Pays-Bas.

L'adjudication à la hollandaise est un système original jamais utilisé jusqu'alors dans un système boursier. Le principe est simple : pendant une période donnée, les investisseurs potentiels vont faire des offres fermes pour un nombre d'actions donné et un prix fixé. Durant cette période, aucune information liée à la quantité et au montant des offres ne sera dévoilée.

Au terme de cette période, les gérants vont sélectionner les meilleures offres suivant la quantité d'actions disponibles. Le prix payé sera le prix indiqué par la personne lors de la période d'enchère, et non pas une moyenne pondérée des différentes offres. Toutes les transactions sont réalisées par Internet, et le montant perçu par les banques et les courtiers est de 1,6 % contre 6 % pour une action classique à leur grand malheur. 16 août : Google annonce la fermeture des enchères et demande une autorisation d'entrée en Bourse à la SEC.

Les péripéties

17 août : La SEC demande un report de l'entrée en Bourse du moteur. En effet, la période de silence a été violée par la parution le 13 août dans le magazine " Playboy " d'une interview sur le cofondateur de Google. Les cofondateurs tentent de se justifier en indiquant le retard d'une semaine pris pour son introduction.

=> Larry Page dans Playboy : l'interview choc !

Cet article a été réalisé dans la cafétéria du Googleplex. Kim Kulish, un journaliste du journal de charme « Playboy », interviewe Larry Page, un des cofondateurs de Google. Dans cette interview, M. Page met en évidence les problèmes posés par un système hiérarchique classique. Des employés sont dirigés par des ingénieurs qui sont eux-mêmes dirigés par d'autres ingénieurs, et ainsi de suite. Cette structure implique que les contacts entre employés et dirigeants sont très difficiles voir inexistants.

Pour pallier ce problème, Google a décidé de mettre en place un système de petites équipes dirigées chacune par un ingénieur. De plus, l'ingénieur ne se contente pas de diriger l'équipe, mais il participe lui aussi activement aux projets.

Cette structure permet à Google de gérer des centaines de petits projets. Chaque projet étant réalisé par trois ou quatre personnes. Ainsi, cette méthode de travail permet une grande modularité dans la gestion des projets. En effet, si un projet va dans la mauvaise direction, il sera plus facile de le remettre dans la bonne direction.

De plus, les gens ont plus de responsabilités et se sentent plus valorisés au sein de l'entreprise. Ceci permet de garder une bonne ambiance de travail sans véritable relation de niveau hiérarchique entre les employés.

Pour arriver à gérer ce système, Google a mis en place tout un panel de logiciels de gestion de projet. De plus, chaque semaine, un mail est envoyé à chaque employé pour qu'il fasse un rapport des travaux réalisés durant la semaine. Ce système facilite grandement la communication dans l'entreprise et permet aux dirigeants de savoir à tout moment ce qu'il se passe dans la société.

En conclusion, cet article donne des informations sur la politique interne de Google. Ces dernières vont à l'encontre des lois de la SEC. En effet, cet organisme impose une période de silence durant laquelle Google n'a pas le droit de diffuser des informations autres que celles de son prospectus. Cet article est donc synonyme de risque quant à l'entrée en Bourse de Google.

18 août à 2h du matin : Google annonce sur son site une baisse du nombre d'actions sur le marché. Ce dernier passe de 25,7 millions de titres à 19,6. De plus, Google revoit le prix de son action à la baisse, puisque celle-ci passe à $ 85. Ce nouveau prix semble, d'après les analystes, être plus révélateur de la véritable valeur de l'entreprise.

Entrée en Bourse

19 août : Google rentre enfin en Bourse. Le prix de l'action dans la première minute de cotation subit un bon vertigineux de 15 %, passant ainsi le prix de l'action à $ 98. L'action a fini sa première séance sur un bond de 18 % à $ 100,33, alors que l'indice composite du NASDAQ regroupant les grandes valeurs technologiques américaines cédait 0,63% à la clôture.

Malgré les différentes bévues réalisées lors de son entrée en Bourse, Google réussi quand même une entrée spectaculaire dans le monde de la cotation en devenant la deuxième plus grande introduction dans la bulle Internet en soulèvement de capital après " Genwuit ".

De plus, Google se voit valoriser soixante-sept fois ses bénéfices, et devient le troisième plus grand groupe américain de l'Internet, certes derrière Yahoo (38,6 milliards de dollars) et Ebay (52,6 milliards de dollars), mais devant " Amazon.com " (15,5 milliards de dollars).

3. Le juste après

Nous allons examiner les suites de l'introduction en Bourse. Cette troisième étape commence à partir du 20 août 2004. Une attention particulière sera portée à l'étude de la période de " lock up ".

La SEC songe à modifier ses règles d'introduction

Suite à l'affaire " Google vs Playboy ", la SEC envisage de dépoussiérer l'ensemble des règles qui encadrent les opérations d'introduction en Bourse, ces règles datant des années 30. Elle prévoit notamment un assouplissement des restrictions pesant sur la communication des sociétés durant les semaines qui précédent leur première cotation.

La période de " lock up "

Google s'est imposé une période de " lock up " trop contraignante. En effet, alors que la période habituelle avoisine les 180 jours, seule une limite de 15 jours sera nécessaire pour le groupe, avant de céder une première vague de 4,6 millions de titres.

Cependant, suite à la baisse du nombre de titres en circulation, la tendance est de conserver ses actions. Ainsi, le fond de capital risque " Sequoia Capital " et " Kleiner Perkins Caufield & Bryers ", deux piliers du financement des start-up américaines ont renoncé chacun à vendre plus de deux millions de titres. De même, les cofondateurs Serguei Brin et Larry Page on eux aussi cédé moins d'actions. Enfin, Yahoo a annoncé qu'il ne vendrait pas ses parts non plus. Ainsi, la baisse du cours a été relativement modérée.

Une hausse constante

Le cours de l'action Google (GOOG) n'a cessé de monter depuis son introduction en Bourse, ce qui tend à conforter son image de valeur refuge pour les investisseurs.

Le succès

Google publie ses résultats trimestriels le 25 octobre 2004 et ils sont bons puisque le groupe enregistre plus que le doublement de ses résultats par rapport à l'année précédente.

Le chiffre d'affaires du groupe est passé en un an de 393,3 millions au "record" de 805,9 millions de dollars, soit une hausse de 105 %. Dans le même temps, le bénéfice net de Google est passé de 20,4 millions à 52 millions de dollars. Ces résultats viennent confirmer la reprise des investissements publicitaires en ligne, dont les liens sponsorisés, avec en particulier les offres Google AdWords et AdSense, sont le moteur de croissance.

Suite à cette réussite, l'action du moteur de recherche a franchi la barre des 180 dollars, signifiant qu'elle a multiplié par plus de deux fois son prix depuis son introduction au matin du 19 août au prix de 85 dollars.

Les conséquences de l'introduction en Bourse

La capitalisation boursière de la société

Pour estimer le gain apporté par l'entrée en Bourse de Google, nous allons calculer sa capitalisation boursière, celle-ci est obtenue en multipliant le nombre de titre en circulation par le prix d'une action. La relation mathématique est alors :

C = N x P

Avec :

C : capitalisation boursière

N : nombre d'actions sur le marché

P : prix d'une action

Ce qui donne une capitalisation estimé à 271 220 000 * $100 = 27 milliards de dollars lors de son entrée en Bourse. Le 25 octobre 2004, le cap des 50 milliards a été passé avec un pic à 271 220 000 * $200 = 54 milliards de dollars.

Le graphique ci-dessous montre l'existence des différentes variations de la valeur de l'entreprise au cours du temps. En effet, la valeur de la capitalisation correspond au reflet de la santé de la société.

Tout d'abord, la capitalisation a commencé aux environs de 24 milliards de dollars et a terminé sa première journée sur un bond de trois milliards, soit une hausse de 12,5 %. Ensuite, la progression de la courbe a été constante jusqu'à l'apparition d'une très forte hausse vers le 25 octobre. En effet, l'annonce de très bons résultats pour le troisième trimestre par rapport à l'année précédente sur la même période, a provoqué un pic à plus de 50 milliards de dollars.

Suite à cette période, la capitalisation a stagné autour de 48 millions de dollars, la tendance actuelle étant de conserver ou de surpondérer ses actions. Lors d'une annonce de la société à la SEC, le responsable de communication a déclaré que « le taux de croissance de leur chiffre d'affaires devrait décliner au quatrième trimestre par rapport au troisième, en raison d'un environnement de plus en plus compétitif ». Cette annonce se traduit par une baisse équivalente de sa capitalisation.

Nous allons présenter le graphique représentant l'évolution des valeurs monétaires des actions échangées depuis l'introduction en Bourse.

La masse d'actions échangées est restée constante jusqu'à l'annonce des résultats de la société, le 25 octobre. Suite à cela a eu lieu une forte hausse de ce volume traduit par un bond de l'action à $ 200. Cependant, les volumes d'échanges ont ensuite fortement baissé jusqu'au 2 novembre. Ainsi, la valeur du titre est restée stable.

Ensuite, nous observons des variations irrégulières des différents échanges qui peuvent être dus au fait de l'instabilité de l'environnement concurrentiel dans lequel Google doit faire face à l'heure actuelle.

Conclusion

Depuis sa création en 1998, la société Google Inc. a connu un succès sans précédent. Ces deux dirigeants Larry Page et Sergei Brin ont réalisé un algorithme de recherche puissant qui a fait ses preuves jusqu'à aujourd'hui. De plus, les commerciaux de l'entreprise ont réussi à mettre un place un système de publicités discret et très ciblé. Ce dernier a profité de la notoriété du moteur pour récolter des revenus via son site Web ou en offrant ses services en tant qu'intermédiaire publicitaire. En effet, les activités " AdWords " et " AdSense " tiennent une part prépondérante dans les résultats financiers. Afin d'améliorer leur système et continuer son essor économique, les responsables de " Google Inc." ont opté pour une entrée dans un système boursier : le NASDAQ.

Malgré de nombreuses controverses, cette entrée en Bourse fut une réussite. En effet, l'oubli de la déclaration des actions des employés, le choix d'un système d'enchère particulier : l'adjudication à la hollandaise, les baisses successives du nombre d'actions mis sur le marché, et même la publication d'une interview des fondateurs dans le magazine " Playboy " n'auront pas suffit à empêcher une montée du cours de l'action. L'annonce de bons résultats trimestriels en fin d'année a contribué à amplifier ce phénomène.

Les fonds récoltés par cette action représentent une capitalisation boursière de plus de 50 milliards de dollars. Cette masse d'argent a permis d'ouvrir plusieurs centres de recherche et développement à travers le monde pour optimiser les algorithmes du moteur, mais aussi pour créer de nouveaux services en ligne. Ces derniers permettront de disposer d'un plus grand nombre de supports publicitaires.

Toutefois, la réussite future de Google passera également par sa façon de continuer à se différencier face à la concurrence qui est de plus en plus forte sur son marché.

Annexes

Bibliographie

- Magazines et journaux

- Corine LESNES. Google et " Playboy " donnent des sueurs froides à Wall Street, Le Monde, 16/08/2004

- Pierre-Antoine DELHOMMAIS et Corine LESNES. La très mouvementé introduction en Bourse de Google, Le Monde, 19/08/2004

- Corine LESNES. Polémique et déception accompagnent l'entrée de Google sur le Nasdaq, Le Monde, 20/08/2004

- Tiphaine MASUREL. Après des ratés, Google démarre en trombe sur le Nasdaq, La Tribune, 20/08/2004

- Marc CHERKI et Nicolas DANIELS. Google réussit son entrée sur le Nasdaq, Le Figaro économie, 20/08/2004

- Informations générales

- WebRankInfo

- JournalDuNet

- Le Nouvel Obs

- Silicon.fr

- Sites boursiers

- Boursier.com

- TechBourse (ce site n'existe plus)

Chronologie complète

Image de la chronologie complète (lien avec ouverture dans une nouvelle fenêtre)

A propos des auteurs

Voici le compte-rendu de l'interview de Vincent Arguenon et André Bergues Lagarde, auteurs de cette étude.

WRI : Pourriez-vous vous présenter aux lecteurs de Web Rank Info ?

André : Bonjour Olivier, je m'appelle André et j'ai 23 ans. Je suis actuellement étudiant en première année d'informatique à l'ENSI Bourges. Précédemment, j'ai obtenu mon diplôme de DUT GEII (électronique et informatique industrielle).

Vincent : Je m'appelle Vincent et j'ai 20 ans. Je suis actuellement en 1ère année STI (Sciences et technologies de l'information) à l'ENSI de Bourges. L'année dernière j'ai obtenu mon DUT informatique à l'IUT d'Orléans.

WRI : Dans quel cadre avez-vous réalisé cette étude ?

André : Cette étude a été réalisée dans le cadre d'un projet de SHS (Sciences Humaines et Sociales). Il s'agissait d'une étude économique et boursière de l'entrée sur le NASDAQ de Google.

Vincent : Cette étude avait également comme objectif de nous faire connaître les fondements de la bourse, même si les règles diffèrent selon les pays. De plus, nous devions nous rendre compte de l'ampleur d'un tel choix pour une société de rentrer sur le marché boursier et qu'il n'était pas aisé de le faire sans encombres (surtout dans le cas de Google).

WRI : Pensez-vous que l'approche (de l'introduction en bourse de Google) de Larry Page et Sergei Brin était risquée ?

André : Vu le succès du moteur de recherche, je pense que cette entrée en bourse ne pouvait qu'être réussie. Même si quelques imprévus ont eu lieu et que cette entrée ne s'est pas fait dans les meilleurs conditions.

Vincent : Il est vrai que l'environnement des sociétés du Web n'était pas le meilleur pour une introduction en bourse (baisse de 17% sur le NASDAQ pour ces sociétés). Cependant, la notoriété de Google était tellement importante avant son introduction que son introduction ne pouvait être qu'une réussite plus ou mois forte.

WRI : Comment peut-on expliquer simplement le succès de cette introduction en bourse ?

André : Pour réussir une introduction en bourse, une société doit dégager des bénéfices depuis plus de 2 ans et mener une politique d'investissement. Il se trouve que Google avait déja ces 2 pré réquis, leur entrée en bourse ne pouvait donc qu'être réussie. De plus, une équipe spécialisée a été recrutée pour mener a bien cette introduction.

Vincent : Je pense que le succès rencontré par Google lors de son introduction en bourse est peut-être dû en grande partie à la notoriété que la société a obtenu depuis sa création.

WRI : D'après vous comment peut évoluer l'action de Google, notamment avec l'arrivée de MSN Search et l'accroissement de la compétition avec MSN et Yahoo ?

André : L'action GOOG a augmenté linéairement depuis son introduction, passant de 85$ à 200$ le 25 octobre 2004 (soit quand même plus du double de son cours de départ). Après le 25 octobre, et jusqu'à aujourd'hui, on peut voir que le cours de l'action oscille entre 170$ et 200$. Je pense (et ça n'engage que moi) que les lancements de différents services de la concurrence (MSN Search et les autres) contribueront à cette "oscillation" sans pour autant faire plonger le cours de l'action.

Vincent : Il est vrai que la concurrence va être de plus en plus forte notamment avec l'arrivée du géant de Redmond sur ce marché. Cependant, à l'heure actuelle, il est difficile d'évaluer d'une manière certaine les performances de MSN Search puisqu'il n'est pas dans sa version finale (ou tout juste). Google devra se méfier de ce concurrent en continuant à améliorer son moteur de recherche et les services qui lui sont associés. Ainsi, l'action GOOG connaîtra sûrement des oscillations suivant les performances de son moteur par rapport à ces concurrents. En effet, si Google continue de se différencier alors l'action ne pourra que continuer sa progression.

WRI : Merci à tous les deux d'avoir répondu à mes questions et accepté de publier votre étude sur Web Rank Info.

André Bergues Lagarde et Vincent Arguenon : Merci de votre intérêt pour notre travail.

![]() Discutez de l'article Chronologie de l'introduction en bourse de Google dans le forum

Discutez de l'article Chronologie de l'introduction en bourse de Google dans le forum